Prowizja za udzielenie kredytu hipotecznego jest jednorazowym kosztem płaconym z góry na rzecz banku w momencie uruchomienia kredytu lub jego pierwszej transzy. Do niedawna prowizja za udzielenie kredytu była kosztem, który przepadał. Dla umów kredytowych zawartych po wejściu w życie ustawy o kredycie hipotecznym już możesz wnioskować o zwrot prowizji za udzielenie w sytuacji wcześniejszej spłaty kredytu. Zwrot następuje proporcjonalnie do okresu o jaki skrócono umowę. Co jeśli nie dysponujesz lub nie chcesz wykładać dodatkowej kwoty na rzecz banku? Czy możesz pożyczyć od banku środki, którymi opłacisz koszt prowizji? Sytuacja nie jest jednoznaczna, stąd i podejście banków jest różne.

Wysokość prowizji za udzielenie kredytu

Prowizja za udzielenie kredytu hipotecznego, o ile występuje w umowie, najczęściej kształtuje się w przedziale 0-2%. W przypadku zerowej prowizji za udzielenie kredytu zwykle wiąże się to z wyższą marżą lub skorzystaniem z oferty łączonej z dodatkowymi produktami (ubezpieczenie na życie, ubezpieczenie od utraty pracy, rachunek z wpływami). Zdarzają się również oferty gdzie 0% prowizji bank oferuje bez dodatkowych wymagań.

W sytuacji, gdy koszt początkowy w postaci prowizji za udzielenie jest zastępowany większym kosztem początkowym w postaci pobieranej z góry składki ubezpieczenia w zamian za nieco niższą marżę należałoby się zastanowić, kiedy ten wyższy koszt początkowy zwróci się poprzez oszczędności na racie. Jeśli taki zwrot następuję po 6, 7 lub 8 latach może się okazać, że nie doczekasz tego momentu. Zanim to nastąpi możesz zmienić bank, sprzedać nieruchomość, albo zwyczajnie spłacić kredyt. Osobna kwestia to wartość dodana w postaci ochrony ubezpieczeniowej.

Jak uniknąć wykładania z własnej kieszeni kwoty na opłacenie prowizji?

Banki stwarzają następujące możliwości:

[1] Oferta w dwóch wariantach: z prowizją i bez prowizji. Jeśli klient nie chce przeznaczać własnych środków na prowizję dla banku wybiera ofertę bez prowizji kosztem wyższej marży. Tym samym bank nie kredytuje prowizji za udzielenie kredytu.

[2] Dodatkowa kwota kredytu na cel dowolny lub niedoszacowane koszty. Kwota ta jest uruchamiana jako pierwsza transza na rachunek ROR kredytobiorcy. Bank pobiera należną prowizję z rachunku i uruchamia pozostałą część kredytu. „Oficjalnie” więc bank nie kredytuje prowizji, choć de facto tak właśnie jest. Powyższe z zachowaniem dopuszczalnego LTV (kredyt do wartości zabezpieczenia).

[3] Oddzielny kredyt na koszty kredytu hipotecznego.

[4] Kredytowanie prowizji jako jednego z celów zapisanych w umowie kredytowej. Odsetki są pobierane od całej kwoty kredytu, w tym również od kwoty przeznaczonej na kredytowane koszty. Banki mogą naliczyć prowizję od kwoty brutto lub netto (bez kredytowanych kosztów). Tutaj również wartość nieruchomości musi pozwolić na dorzucenie do celów kredytu prowizji.

W czym problem?

Wraz z wejściem w życie w 2011 roku Ustawy o kredycie konsumenckim pojawiły się różnice interpretacyjne w zakresie możliwości ujmowania kwoty kredytowanej prowizji równocześnie w całkowitej kwocie kredytu (jako cel kredytu) i całkowitym koszcie kredytu (jako koszt kredytu). Pojawiały się wątpliwości, czy od kwoty kredytu przeznaczonej na prowizję można naliczać odsetki. Stąd niektóre rozwiązania banków, czyli oferta w dwóch wariantach, kwota na cel dowolny, pozwalające omijać ten problem. Definicja została doprecyzowana 22.07.2017 wraz z wejściem w życie ustawy o kredycie hipotecznym i ujednolicona w obu dokumentach.

Stanowisko UOKiK

Urząd Ochrony Konkurencji i Konsumentów w raporcie z kontroli przedsiębiorców udzielających kredytów konsumenckich w 2012 roku [s.30-33] wskazał, że niejednolita praktyka banków może uniemożliwić prawidłowe porównanie ofert, a ponieważ literalne brzmienie przepisów ustawy o kredycie konsumenckim nie dawało jednoznacznej odpowiedzi UOKiK stał na stanowisku, że kredytowane koszty powinno się uwzględniać jedynie po stronie całkowitego kosztu kredytu.

Co w kwestii ujmowania prowizji mówi ustawa o kredycie hipotecznym?

Ustawa o kredycie hipotecznym obowiązująca od 22 lipca 2017 roku (wyłączająca jednocześnie kredyt zabezpieczony hipoteką na nieruchomości spod regulacji ustawy o kredycie konsumenckim) definiuje pojęcia:

„Całkowita kwota do zapłaty przez konsumenta – suma całkowitego kosztu kredytu hipotecznego i całkowitej kwoty kredytu hipotecznego;

Całkowita kwota kredytu hipotecznego – maksymalna kwota wszystkich środków pieniężnych nieobejmujących kredytowanych kosztów kredytu hipotecznego, które kredytodawca udostępnia konsumentowi na podstawie umowy o kredyt hipoteczny, a w przypadku umowy o kredyt hipoteczny, dla której nie przewidziano tej maksymalnej kwoty – suma wszystkich środków pieniężnych nieobejmujących kredytowanych kosztów kredytu hipotecznego, które kredytodawca udostępnia konsumentowi na podstawie umowy o kredyt hipoteczny;

Całkowity koszt kredytu hipotecznego – wszelkie koszty, które konsument jest zobowiązany ponieść w związku z umową o kredyt hipoteczny, w szczególności:

a) odsetki, opłaty, prowizje, podatki i marże, jeżeli są znane kredytodawcy,

b) koszty usług dodatkowych, w szczególności ubezpieczeń, w przypadku gdy ich poniesienie jest niezbędne do uzyskania kredytu hipotecznego lub do uzyskania go na oferowanych warunkach

– z wyjątkiem kosztów opłat notarialnych i opłat sądowych ponoszonych przez konsumenta;”

Dlaczego podejście do ujmowania kredytowanej prowizji jest dyskusyjne?

W kwestii kredytowania prowizji przepisy ustawowe są obecnie jasne. W całkowitej kwocie kredytu nie są ujmowane kredytowane koszty.

PRZYKŁAD UMOWY Z BANKIEM:

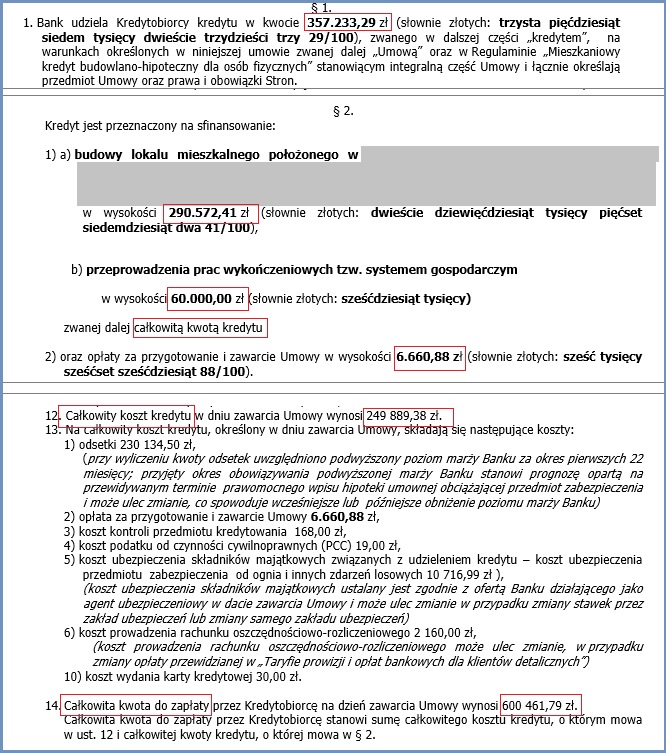

Kwota kredytu 357.233,29 zł, w tym:

a) 290.572,41 zakup lokalu

b) 60.000,00 wykończenie lokalu

c) 6.660,88 kredytowana prowizja za udzielenie

Całkowita kwota kredytu = a+b = 290.572,41 + 60.000,00 = 350.572,41

Całkowity koszt kredytu = 249.889,38 zł

Całkowita kwota do zapłaty = 350.572,41 + 249.889,38 zł = 600.461,79 zł

Na harmonogramie spłaty kredytobiorca będzie miał kwotę kapitału kredytu 357.233,29 zł i tyle musi bankowi oddać plus koszty kredytu.

Pominięcie kwoty kredytu przeznaczonej na kredytowane koszty w całkowitej kwocie kredytu (w przykładzie kwota 6.660,88 zł) rodzi ryzyko, że konsument mógłby nie poczuwać się do oddania tej części kapitału kredytu. Przecież ta kwota z kredytu nie jest objęta całkowitą kwotą kredytu, a więc nie jest zawarta również w całkowitej kwocie do zapłaty. Prowizję kredytobiorca zapłacił jednorazowo z góry przed uruchomieniem głównej części kredytu. Drugorzędną kwestią wydaje się w mojej ocenie być pochodzenie środków z których kredytobiorca opłaca prowizję: środki własne, środki pożyczone. Bank w tym momencie na raty rozkłada zadłużenie (kredyt niezależnie od celu), a nie koszt prowizji.

Mamy dwa różne momenty zapłaty dwóch różnych kwot (różne podstawy):

[1] MOMENT ZAPŁATY PROWIZJI jako kosztu, jednorazowo z góry (niezależnie od źródła środków na jej opłacenie)

[2] MOMENT SPŁATY ZADŁUŻENIA/ZAPŁATY KAPITAŁU KREDYTU pożyczonego wcześniej na cel „kredytowane koszty” (cel kredytu wydaje się w mojej opinii nieistotny z punktu widzenia konieczności zwrotu długu). Kredytobiorca nie pokrywa w tym momencie kosztu prowizji, ale SPŁACA ZADŁUŻENIE w miesięcznych ratach.

Podawanie jako całkowitej kwoty kredytu wyłącznie kwoty kredytu na cel podstawowy przy jednoczesnym generowaniu harmonogramu spłaty na kwotę kredytu, która jest wyższa, może wprowadzać w mojej opinii konsumenta w błąd co do kwoty którą ma zwrócić do banku. Dla mnie to nie jest „dublowanie kosztu prowizji” (dług został potraktowany jako „zdublowany” koszt). Przecież bank faktycznie pobierze kwotę z przykładu (6.660,88) dwa razy. Raz przy uruchomieniu kredytu jako koszt i drugi raz w trakcie okresu kredytowania jako zwrot tej części długu (dług to dług).

Może więc dla jasności przekazu całkowita kwota do zapłaty powinna składać się z trzech pozycji ?

- całkowita kwota kredytu (bez kredytowanych kosztów)

- całkowity koszt kredytu

- kwota kredytu przeznaczona na kredytowane koszty

Póki co obowiązują regulacje zgodne z brzemieniem ustawowym, więc umowy wyglądają podobnie jak ta poniżej:

Autor: Bożena Myszczyszyn Ekspert Kredytowy, Pośrednik Kredytowy Poznań

Dzień dobry,

Pani Bożeno po zapoznaniu się z Pni artykułem oraz weryfikacji mojej umowy kredytowej nie wszystko wydaje mi się jasne. Mój przypadek to umowa kredytu hipotecznego z 03/2013 roku. W umowie bank zawar 3 kwoty:

1. Wykończenie domu 54000,00

2. Refinansowanie kosztów na cele mieszkaniowe 71000,00

3. Koszty wliczone w kredyt 2500,00.

Pkt 3 to prowizja.

Te wszystkie 3 kwoty zapisano jako łączną kwotę kredytu w wysokości 127500 (czyli łącznie z prowizją). Po uruchomieniu pierwszej transzy kredytu bank pobrał sobie z niej prowizję.

Dodatkowo w innych punktach umowy są zapisy o tym że zostałem poinformowany o zmiennym oprocentowaniu i się z tym zapoznałem oraz o tym że przed podpisaniem umowy otrzymałem formularz informacyjny dotyczący kredytu zabezpieczonego hipoteką zgodnie z wzorcem ustawy o kredycie konsumenckim (hipoteczny jeszcze nie istniał w tamtych latach) z dnia 12 mają 2011 dz u nr 126 poz 715 i zapoznałem się z nim.

Niemniej czytają artykuł nie znajduje odniesienia do tej poprzedniej ustawy w powyższym przypadku. Czy to oznacza że niezasadnie podniesiono mi kwotę kredytu o prowizję i przez to zawyżono jego całkowity koszt niejako prowizję rozbijając na 30lat spłaty chiciaż w zeczywistości została ona pobrana wcześniej? Od samego początku w harmonogramie spłat który otrzymałem była ta kwota wraz z prowizją. Czyli byłem poinformowany ale nie byłem co do całkowitego kosztu (rrso)…?

Pan sam wnioskował, jak się domyślam, o kredytowanie prowizji za udzielenie. Bank niczego nie narzuca. Miał Pan wybór wyłożyć 2500 zł z kieszeni lub pożyczyć od banku. Skoro pożyczył Pan 2500 zł od banku, to bank nalicza od tej kwoty odsetki. Cała reszta to tylko kwestie czysto informacyjne, jak przedstawiać koszty kredytu, żeby jak najdokładniej porównać ze sobą oferty bankowe na etapie wyboru banku do zawarcia umowy.

Dziękuję za odpowiedź i precyzyje wyjaśnienie. Doceniam Pani zaangażowanie w postaci artykułu, który jest bardzo pomocy jak i odpowiedzi na komentarze!

Pozdrawiam serdecznie.

Dziękuję bardzo.

Dzien dobry,

czy w przypadku gdy pierwsza transza jest dopiero pol roku po podpisaniu umowy deweloperskiej, a banki maja w wiekszosci maksymalny termin na wyplate srodkow 90 dni to czy kredytowanie prowizji moze byc sposobem na przyspieszenie wyplaty kredytu?

Dzień dobry. Nie. W takiej sytuacji część płatności rzędu 1.000 – 10.000 zł trzeba przyspieszyć i uruchomić kredyt na tę kwotę przed terminem wynikającym z umowy deweloperskiej. Tym samym jeśli warunkiem uruchomienia jest wniesienie całego wkładu własnego to również płatność własnych środków należy przyspieszyć.

Jeszcze nie miałam sytuacji, by był wymagany aneks do umowy deweloperskiej. Jeśli bank potrzebuje akceptacji ze strony dewelopera to powinno wystarczyć pismo dewelopera ze zgoda na zmianę harmonogramu i płatność określonej kwoty w terminie wcześniejszym, żeby to dopasować do ważności umowy kredytowej.