Wróćmy do roku 2006. W artykule przedstawię obowiązki informacyjne oraz wymagania w zakresie kredytu walutowego, a konkretnie kredytu we frankach szwajcarskich, w okresie boomu na kredyty w CHF. Sama również (zakończyłam spłatę zgodnie z umową w 2021 roku) posiadałam kredyt w CHF zaciągnięty w 2005 roku w banku Millennium. Był to mój drugi kredyt walutowy. Pierwszy (KB SA) został całkowicie spłacony kredytem refinansowym po dość niekorzystnym kursie spłaty w okolicach 3 zł w 2004 roku (sytuacja życiowa). Po kilkunastu miesiącach spłacania drogiego kredytu w PLN (BZ WBK) ponownie wróciliśmy do waluty. Podpisując swoje umowy kredytowe w CHF nie byłam doradcą kredytowym. Gdy pracowałam już na stanowisku doradcy kredytowego w banku nie zdecydowałam się na przewalutowanie.

Kredyty w CHF – prezentacja ryzyka kursowego

Pamiętaj, że w 2006 roku wiedza nie była dostępna w tak prosty sposób jak obecnie. Decyzje w zakresie włączenia do oferty kredytów walutowych były w gestii zarządzających bankami. Doradca kredytowy do dyspozycji miał informacje zawarte w procedurach i intranecie bankowym, a przeciętny kredytobiorca przed decyzją nie surfował po internecie w poszukiwaniu negatywnych doświadczeń innych krajów z kredytami walutowymi.

Wynika to z prostego faktu, że przeciętny „Kowalski” wykorzystywał internet głównie do poczty e-mail i przelewów bankowych, albo wcale. W tamtym okresie internet nie był powszechny jako źródło wiedzy i informacji.

Owszem, już w 2004 roku pojawiało się hasło „kredyt powinien być brany w takiej walucie w jakiej się zarabia” i tak też zrobiłam, ale na chwilę. Rodzima waluta dawała się w tamtym okresie we znaki.

Dyskusję wokół kredytów w CHF znajdziesz w opublikowanej w 2015 roku przez ZBP

Białej Księdze Kredytów CHF w Polsce .

Kredyty w CHF rok 2006

W 2006 r.weszła w życie Rekomendacja S ograniczająca kredyty walutowe. Doradca prezentował ratę kredytu z uwzględnieniem ryzyka wzrostu kursu waluty w oparciu o różnicę pomiędzy najwyższym a najniższym kursem z okresu 12 miesięcy.

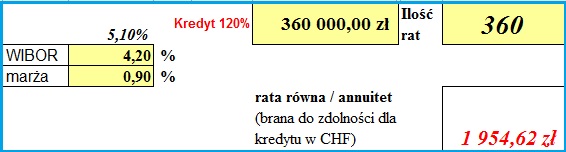

Podkreślam, zgodnie z Rekomendacją S od 01.07.2006 roku na kredyt w CHF trzeba było mieć wyższą zdolność kredytową niż na analogiczny kredyt w PLN. Wyjątek stanowił jedynie Polbank funkcjonujący jako oddział greckiego banku Eurobank Ergasis EFG. Nie podlegał on bowiem pod nadzór KNB.

„Rekomenduje się, aby bank w przypadku udzielania kredytów w walutach obcych analizował zdolność kredytową klienta przy założeniu, że stopa procentowa dla kredytu walutowego jest równa co najmniej stopie procentowej dla kredytu złotowego, a kapitał kredytu jest większy o 20%.”

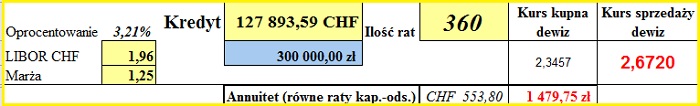

Założenia do symulacji:

- Symulacja na dzień 01.12.2006r.

- kredyt 300.000 zł.

- 100% LtV.

- Okres kredytowania 30 lat.

- Waluta CHF.

- Kurs kupna 2,3457 (uruchomienia). W obliczeniach pozostaje bez zmian, bo konkretny kredytobiorca kurs spłaty zawsze odnosi do swojego kursu uruchomienia.

- Kurs sprzedaży z dnia uruchomienia 2,4515 (spłata rat). Wartość zmienna.

- Różnica między najwyższym i najniższym kursem w okresie 12 miesięcy 0,2205.

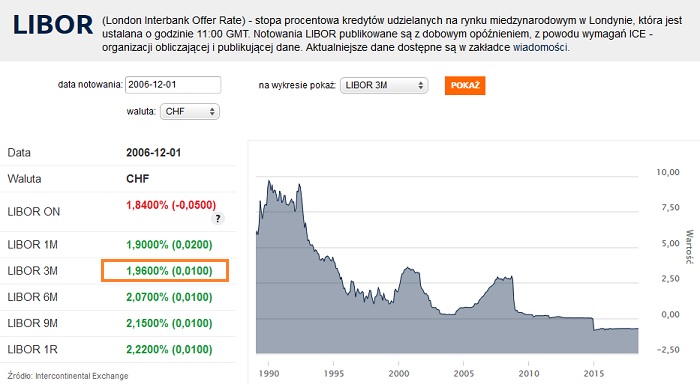

- LIBOR 3M dla CHF 1,96%.

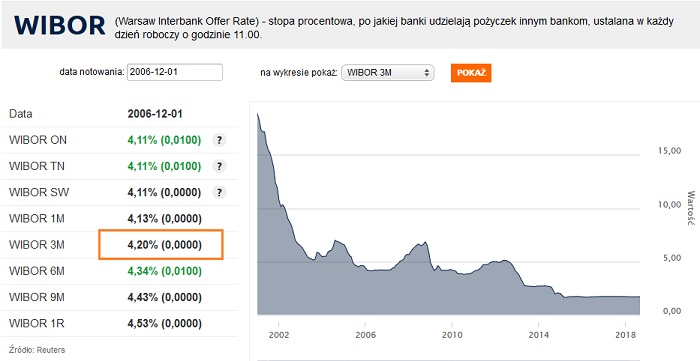

- WIBOR 3M 4,20%.

- Marża dla kredytu CHF 1,25%.

- Marża dla kredytu PLN 0,90%.

Obliczenia mają charakter uproszczony. Między innymi nie uwzględniam zmiany salda zadłużenia wraz ze spłatą.

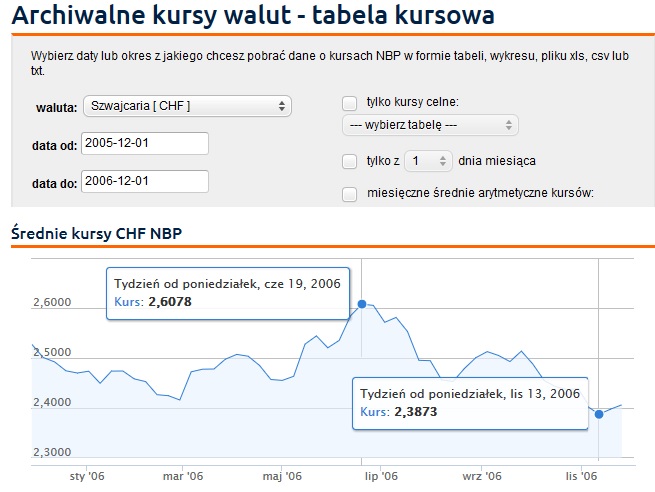

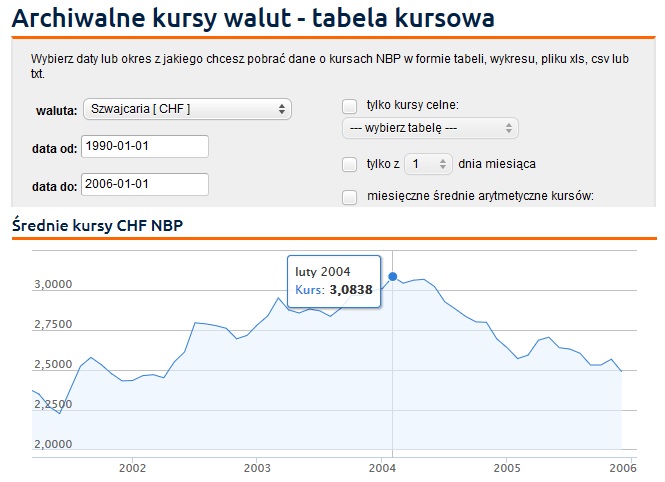

Różnica między najwyższym a najniższym kursem na podstawie kursów archiwalnych NBP

Na potrzeby artykułu i z uwagi na dostępność danych historycznych zastosowałam uproszczenie. W rzeczywistości różnica była prezentowana na podstawie kursów danego banku z okresu 12 miesięcy.

Libor dla CHF w 2006 r.

Poziom WIBOR w 2006 r.

Przyjęłam historyczne kursy walut na przykładzie banku Millennium (zastępczo z uwagi na brak dostępu do tabeli kursów KB SA).

Marże uwzględniłam na podstawie tabeli oprocentowania kredytów mieszkaniowych Ekstralokum KBSA z 01.12.2006 r. Dla kredytu PLN marża w większości umów wynosiła 0,9%. Natomiast w przypadku kredytu w CHF marża w większości umów oscylowała w granicach 1,25%.

Tabela oprocentowania kredytów mieszkaniowych Ekstralokum Kredyt Bank S.A. 2006r.

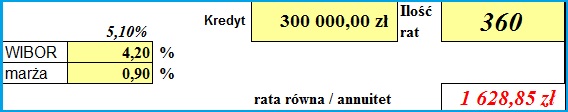

Rata równa kredytu denominowanego/indeksowanego do CHF w kwocie 300 tys zł wynosiła więc w przybliżeniu 1.357 zł.

Chcąc zaciągnąć kredyt 300.000 zł denominowany lub indeksowany do CHF kredytobiorca musiał mieć więc zdolność kredytową do spłaty kredytu w wysokości 360.000 zł wg oprocentowania PLN. Już na wstępie musiał mieć tym samym zdolność do spłaty kredytu z ratą wyższą o prawie 600 zł.

Zakładając wzrost kursu sprzedaży dewiz o 0,2205 p.p. rata płacona w PLN wzrosłaby o 122 zł. Jest to orientacyjna różnica pomiędzy najwyższym i najniższym poziomem kursów z okresu ostatnich 12 miesięcy.

Analogiczny kredyt w PLN z ratą równą w 2006 roku wiązał się z ratą wyższą o ok. 271 zł.

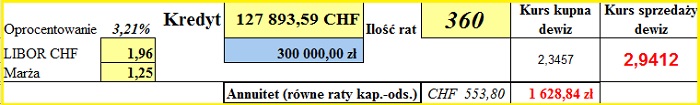

Poziom kursu CHF przy którym rata kredytu walutowego zrównałaby się z ratą kredytu PLN wynosił dla tego przykładu 2,9412 zł. Dotyczy to oczywiście realiów w 2006 roku.

Historyczne doświadczenia Polski z wcześniejszych lat nie pokazywały rzeczywistego ryzyka, skoro maksymalny poziom kursu CHF to było trochę ponad 3 zł.

To nie fakt, że kurs waluty może wzrosnąć był zaskoczeniem, ale poziom, do którego ten wzrost może sięgnąć. Jeśli poziom wzrostu kursu waluty był trudny do przewidzenia dla zarządzających bankami, dla doradców kredytowych, to tym bardziej dla kredytobiorcy.

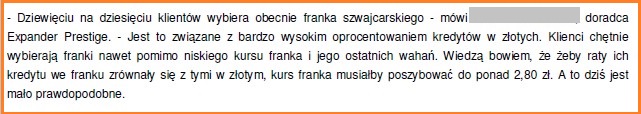

We wrześniu 2008 r. na portalu Domiporta.pl pisano na przykład tak:

[Źródło: „Ranking kredytów mieszkaniowych – wrzesień 2008”, dostęp 15.07.2016 r.]

Poziom kursu CHF, o którym doradca Expandera mówił we wrześniu 2008 r., że wydaje się być niemożliwy do osiągnięcia został osiągnięty już w grudniu 2008 r., czyli w zaledwie trzy miesiące.

[Źródło: http://www.money.pl/ pieniadze/nbparch/srednie/ dostęp 16.07.2016 r.]

Powyższe wskazuje, jak trudne do oceny było rzeczywiste ryzyko związane z możliwym poziomem wzrostu kursu waluty. Spadek LIBOR zrekompensował co prawda wzrost kursów w zakresie bieżącej raty, ale nie salda kredytu.

Problem z wysokością zadłużenia w CHF najbardziej dotknął kredytobiorców:

- Stojących przed koniecznością sprzedaży nieruchomości i spłaty kredytu w CHF, gdyż wzrost zadłużenia uniemożliwia sprzedaż nieruchomości.

- Kredytów opiewających na wysokie kwoty, bo im większa kwota w walucie, tym bardziej wzrosło zadłużenie.

- Kredytów zaciąganych tuż przed kryzysem w 2008 r. po bardzo niskim kursie, czyli 2 zł lub poniżej.

Ci ostatni nie zdążyli nawet odnieść korzyści z niższej raty wobec szybkiego wzrostu kursu.

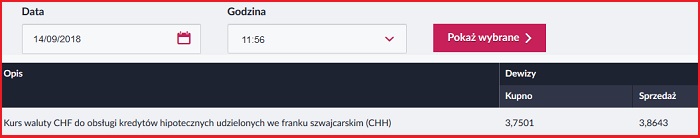

Historyczne kursy walut na przykładzie banku Millennium w 2018 roku:

Poziom LIBOR dla CHF 2018 r.

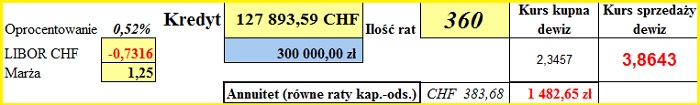

Biorąc aktualny, ujemny LIBOR dla CHF oraz kurs spłaty CHF Millennium (14.09.2018) rata kredytu w CHF wyniosłaby więc 1.482,65 zł.

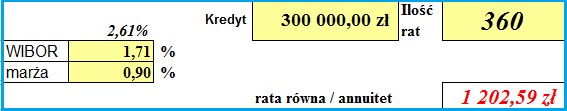

Spadek WIBOR spowodował tym samym, że obecnie niższe obciążenie miesięczne mają kredytobiorcy zaciągający w 2006 roku analogiczny kredyt w PLN.

Kredyty w CHF rok 2008

Dlaczego w 2008 roku, gdy banki zaprzestawały udzielania kredytów w CHF nie było masowych przewalutowań na PLN? Wręcz ostatni kredytobiorcy spieszyli się, by „załapać się” na CHF.

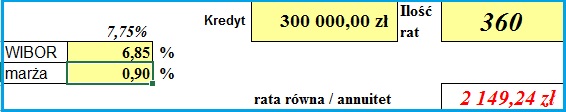

WIBOR 3M wg stanu na dzień 31.10.2008 roku wynosił 6,85%, czyli sporo.

Natomiast rata kredytu w PLN zaciąganego w 2006 roku wg poziomu WIBOR z 2008 roku wynosiłaby orientacyjnie 2.149,24 zł.

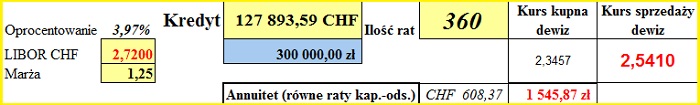

Wartość LIBOR dla CHF na dzień 31.10.2008 r wynosiła 2,72%.

Posiłkując się tabelą kursową banku Millennium z dnia 31.10.2008 r. kurs sprzedaży dewiz wynosił CHF 2,5410 (kurs kupna pozostawiam w obliczeniach pierwotny, wg założeń z dnia uruchomienia tj. 01.12.2006).

Wysokość raty kredytu w kwocie 300.000 zł zaciąganego 01.12.2006 r. i denominowanego lub indeksowanego do CHF orientacyjnie mogła więc w październiku 2008 roku wynosić 1.545 zł.

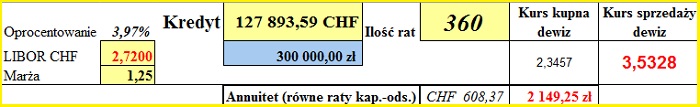

Kredyt w PLN przed kryzysem z 2008 roku był na tyle drogi, że nadal był duży zapas na wzrost kursów. Według tamtych realiów kurs musiałby wzrosnąć z 2,5410 do ok 3,5328, żeby rata kredytu zaciąganego w 2006 roku w CHF zrównała się z poziomem raty z 2008 roku analogicznego kredytu zaciąganego w w 2006 r. w PLN.

Kredyty w CHF – SPREAD

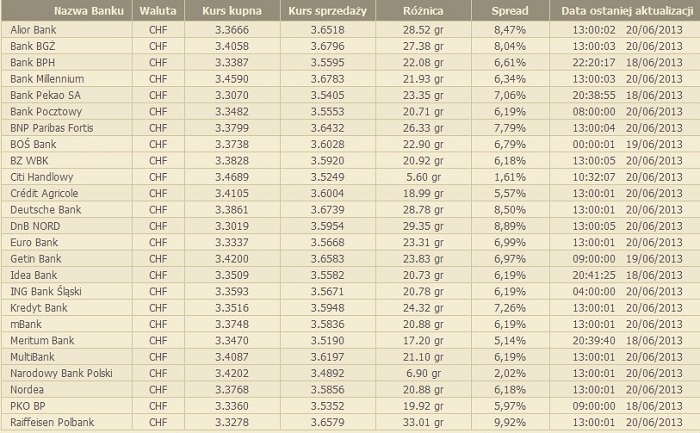

Osobna kwestia to wzrost spreadu walutowego dla kredytów CHF pomiędzy okresem boomu na te kredyty, a późniejszymi latami wysokiego kursu.

Przykładowo tabela kursów banku Millennium S.A. z dnia 01.12.2006 r. wskazuje:

- Kurs kupna dewiz dla CHF = 2,3457 zł

- Kurs sprzedaży dewiz dla CHF = 2,4515 zł

Różnica 0,1058 zł oznacza SPREAD na poziomie 4,41% i podobnie było w innych bankach.

[spread = (kurs sprzedaży dewiz – kurs kupna dewiz) / ((kurs sprzedaży dewiz + kurs kupna dewiz)/2) * 100%]

Tabela kursowa z 14.06.2013 roku, również bank Millennium:

- Kurs kupna dewiz dla CHF = 3,3764 zł

- Kurs sprzedaży dewiz dla CHF = 3,5905 zł

Różnica 0,2141 zł oznacza SPREAD na poziomie 6,15%, co stanowiło przeciętny poziom na tle banków.

Tendencja była charakterystyczna dla większości banków, a w niektórych wartość spreadu sięgnęła prawie 10%. Widać to w poniższej tabeli prezentującej spread z czerwca 2013.

Po uwolnieniu kursu CHF w styczniu 2015 r. w bankach nastąpił powrót spreadu dla kredytów hipotecznych do niższego poziomu. Na stronach banków można znaleźć niższe kursy dedykowane tylko do spłaty kredytów w CHF.

Kredyty w CHF – obowiązki informacyjne wprowadzone Rekomendacją S w 2006 roku

Oprócz kwestii badania zdolności kredytowej (wyższa dla kredytów w CHF) po wejściu w życie Rekomendacji S w lipcu 2006 roku kredytobiorca był informowany o poniższych kwestiach:

[1] W PIERWSZEJ KOLEJNOŚCI KREDYT W PLN.

Najpierw należało zaproponować kredyt w PLN. W przypadku wyboru kredytu w innej walucie klient podpisywał pisemne oświadczenie. Potwierdzał więc, że dokonał wyboru oferty w walucie obcej lub indeksowanej do waluty obcej mając pełną świadomość ryzyka związanego z kredytami, pożyczkami i innymi produktami zaciąganymi w walucie obcej lub indeksowanymi do waluty obcej.

[2] RYZYKO STOPY PROCENTOWEJ.

Jako Klient oświadczałeś, że zostałeś poinformowany przez bank o ponoszeniu ryzyka stopy procentowej oraz, że jesteś świadomy jego ponoszenia.

[3] NIEKORZYSTNA ZMIANA KURSU WALUTY.

Bank przedstawiał koszt obsługi ekspozycji kredytowej przy założeniu:

- Aktualnego poziomu kursu złotego.

- Oprocentowania równego stopie dla PLN, przy kapitale wyższym o 20%.

- Deprecjacji kursu złotego do waluty w skali odpowiadającej różnicy między maksymalnym i minimalnym kursem złotego do waluty ekspozycji kredytowej w ciągu ostatnich 12 miesięcy, bez zmian poziomu stóp procentowych.

[4] NIEKORZYSTNA ZMIANA STOPY PROCENTOWEJ.

Bank przedstawiał koszt obsługi ekspozycji kredytowej przy założeniu:

- Aktualnego poziomu stopy procentowej.

- Wzrostu stopy procentowej o 400 p.b.

- Wzrostu stopy procentowej w skali odpowiadającej różnicy między maksymalnym i minimalnym poziomem stopy procentowej w ciągu ostatnich 12 miesięcy.

Kredyt w CHF u pośrednika

W przypadku, gdy klient składał wniosek kredytowy w firmie doradztwa finansowego (u pośrednika) to na pośredniku spoczywało przekazanie wymaganych informacji. To w biurze pośrednika klient dokonywał wyboru oferty w określonej walucie, kwocie, okresu kredytowania itd. Do banku trafiał gotowy wniosek. Klient od pośrednika otrzymywał warunki decyzji i w biurze pośrednika wybierał bank. W banku klient pochodzący od pośrednika pojawiał się dopiero w dniu podpisania umowy kredytowej. Wtedy nie zastanawiał się nad wyborem waluty kredytu, a jedynie potwierdzał w oświadczeniach swój wcześniejszy wybór.

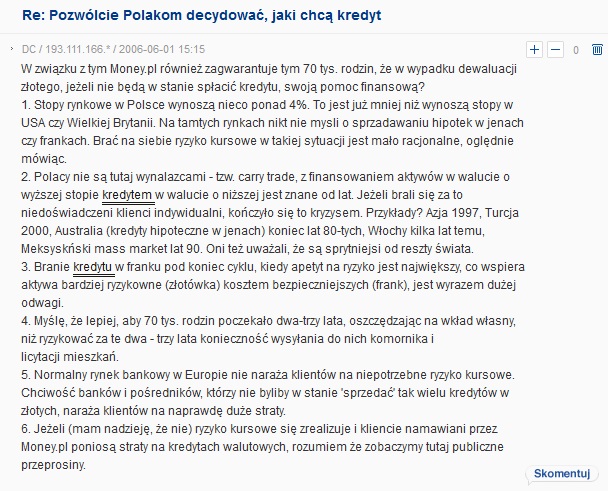

Protest na portalu Money.pl w sprawie ograniczeń w udzielaniu kredytów walutowych 2006 rok

Stanowiska banków w kwestii wprowadzenia ograniczeń dla kredytów walutowych oraz opinie polityków i autorytetów zostały zebrane w „Białej Księdze kredytów w CHF w Polsce” udostępnionej na stronie ZBP.

Opinie społeczne oddaje artykuł zamieszczony w 2006 roku na portalu Money.pl i dyskusja w komentarzach pod artykułem.Komentarze liczą 47 stron.

Link do artykułu Protest Money.pl

Link do komentarzy pod artykułem Pozwólcie Polakom decydować, jaki chcą kredyt.

Przykłady dwóch przeciwstawnych opinii:

Z perspektywy czasu ograniczenia, które spotkały się z protestami okazały się niewystarczające. Czas dodatkowo pokazał, że długoterminowy kredyt hipoteczny oparty o zmienne oprocentowanie to nie jest bezpieczny kredyt niezależnie od waluty kredytu.

Autor: Bożena Myszczyszyn Ekspert Kredytowy Poznań

Źródła:

- Komunikat CBOS nr 62/2018 „Korzystanie z internetu” http://www.cbos.pl, [dostęp 06.09.2018]

- Kursy archiwalne NBP http://www.bankier.pl/narzedzia/ archiwum-kursow-walutowych [dostęp 03.07.2016]

- Historyczne kursy walut banku Millennium https://www.bankmillennium.pl/ [dostęp 03.07.2016 oraz 14.09.2018]

- http://www.bankier.pl/ [dostęp 03.07.2016 oraz 14.09.2018]

- spread.pl, strona archiwalna, [dostęp 03.07.2016]

- Rekomendacja S, 2006, Komisja Nadzoru Bankowego [dostęp 04.05.2016]

http://www.knf.gov.pl/Images/ rekomendacja_s_tcm75-8566.pdf, - https://www.money.pl/ [dostęp 14.09.2018]

- Biała Księga kredytów frankowych, NBP 2015 [dostęp 04.05.2016]

- http://www.domiporta.pl/ [dostęp 15.07.2016r.]