Te same zasady i ta sama stopa referencyjna będąca oprocentowaniem, wg którego we wszystkich bankach kredytujących w ramach programu Rodzina na Swoim naliczana jest kwota odsetek dopłacanych przez BGK. Mogłoby się zdawać, że i suma dopłat prezentowana przez banki powinna być dokładnie taka sama. Tak nie jest. Skąd różnice w symulacjach?

Wszystkie informacje o programie Rodzina na Swoim znajdziesz na stronie BGK.

(data wygaszenia programu 31.12.2012 r.)

Jak obliczyć dopłatę przy kredycie Rodzina na Swoim?

Możesz wykorzystać poniższy wzór:

[(zadłużenie * wskaźnik dopłat * aktualna stopa referencyjna) /12] * 50%

Wzór jest właściwy na etapie symulacji, gdzie każdy miesiąc jest traktowany równo jako 1/12 roku.

Biorąc pod uwagę zróżnicowaną ilość dni w poszczególnych miesiącach można posłużyć się bardziej dokładnym wzorem (wzór właściwy dla danego banku jest zamieszczony w umowie kredytowej):

DOPŁATA BGK = [ (zadłużenie * wskaźnik dopłat * aktualna stopa referencyjna) * ( ilość dni w okresie odsetkowym / konwencja liczby dni w roku zastosowana przez bank np. 365 ) ] * 50%

W pierwszym miesiącu kredytowania dopłata jest we wszystkich bankach taka sama, gdyż zadłużenie = kwota udzielonego kredytu.

PRZYKŁAD: Singiel zaciąga kredyt w wysokości 200.000 zł na zakup mieszkania na rynku wtórnym w Poznaniu o powierzchni 50 m2, dopłata będzie dotyczyć 30 m2. Raty równe. LTV 100%. Kredyt na 30 lat.

Odsetki BGK = (200.000 zł * 0,6 * 7,06%) / 12 = 706 zł

Dopłata = 706 zł * 50% = 353 zł

W czym tkwi sedno różnic począwszy od drugiego miesiąca spłaty kredytu?

Wszystkiemu winna PODSTAWA, czyli zadłużenie pozostające do spłaty.

Przy ratach równych w poszczególnych bankach jest różna zawartość kapitału w racie, a co za tym idzie już w drugim miesiącu kwota kapitału do spłaty będzie się nieznacznie różnić. Banki nieco inaczej rozpisują harmonogram, a w większości PODSTAWA naliczania dopłaty będzie brana z harmonogramu danego banku, a nie BGK.

Dla zobrazowania powyższego konkretne przykłady

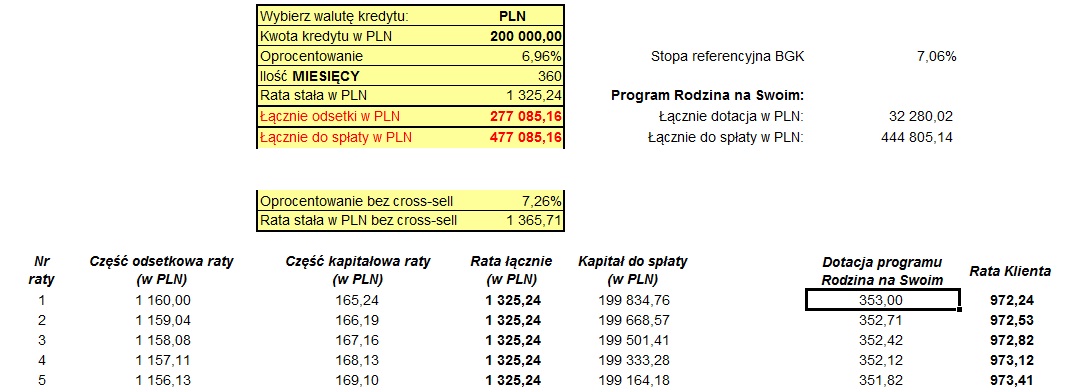

Dane z przykładu singla wprowadzam do kalkulatorów wybranych banków. Na początek MILLENNIUM.

Pierwsza dopłata się zgadza z wcześniejszymi obliczeniami = 353 zł

Sprawdźmy drugą dopłatę w MILLENNIUM (199.834,76 * 0,6 * 7,06% ) /12 * 50% = 352,71 zł, zgadza się!

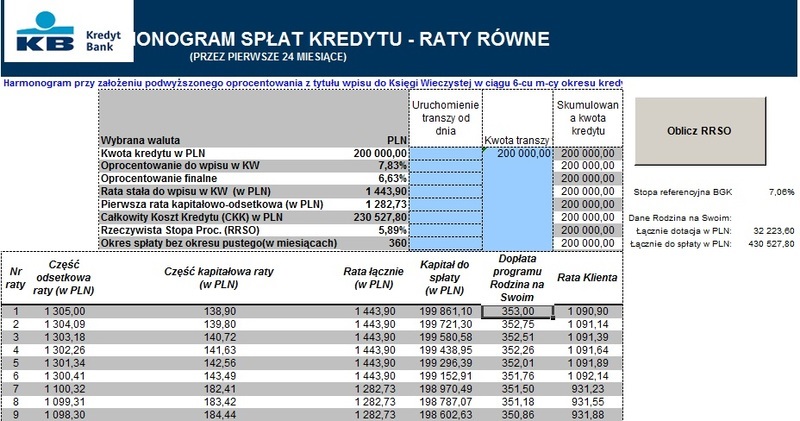

Sprawdzenie drugiej dopłaty w KREDYT BANKU. Podstawa już się nieco różni w stosunku do banku Millennium, a zatem i w dopłacie jest drobna różnica:

(199.861,10 * 0,6 * 7,06% ) /12 * 50% = 352,75 zł, znowu się zgadza!

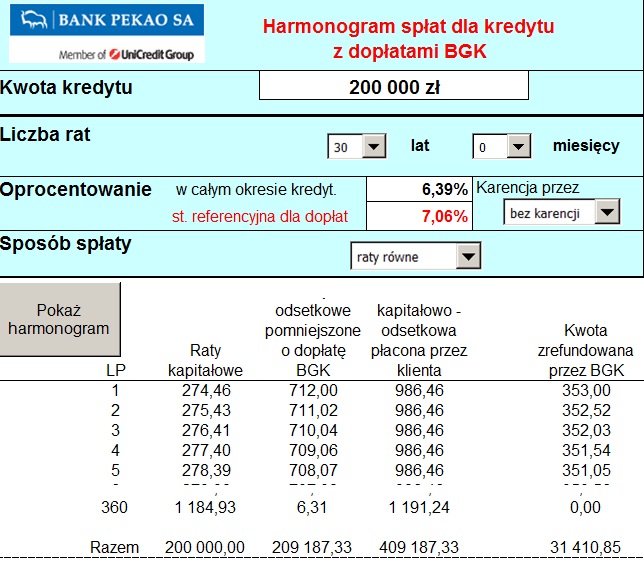

PEKAO S.A. jest jednym z banków w których rata płacona przez klienta w okresie dopłat jest w tej samej wysokości (oczywiście ta stała wysokość zostanie przeliczona przy zmianie WIBOR).

W pierwszym miesiącu klient spłaca kapitał 274,46 zł, zatem zadłużenie w drugim miesiącu wyniesie 199.725,54 zł.

Dopłata w drugim miesiącu = (199.725,54 * 0,6 * 7,06% ) /12 * 50% = 352,52 zł, dokładnie tyle ile pokazuje harmonogram.

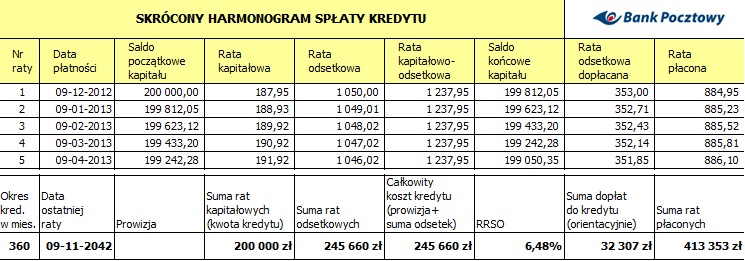

Kolejny bank i ciekawostka

Bank Pocztowy do kwestii PODSTAWY, czyli kwoty zadłużenia podchodzi w symulacjach nieco inaczej niż pozostałe banki. Mianowicie, o ile inne banki biorą do wyliczeń faktyczną kwotę zadłużenia, o tyle Bank Pocztowy z korzyścią dla klienta bierze teoretyczne zadłużenie. Takie, jakie by było, gdyby klient cały kredyt spłacał wg oprocentowania stopy referencyjnej 7,06%.

Wg harmonogramu banku Pocztowego dopłata w drugim miesiącu przez analogię do pozostałych banków winna wynosić:

(199.812,05 * 0,6 * 7,06%) /12 * 50% = 352,67 zł, a na harmonogramie jest większa dopłata 352,71 zł

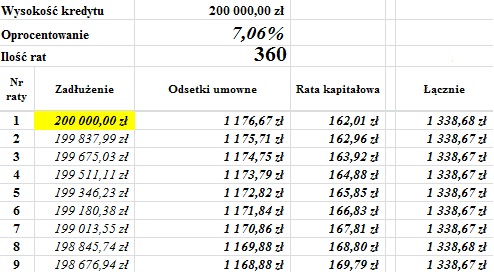

Poniżej harmonogram prezentujący spłaty przy oprocentowaniu całego kredytu wg stopy referencyjnej 7,06%.

Dopłata w banku Pocztowym wg zadłużenia z tego „roboczego, hipotetycznego” harmonogramu.

(199.837,99 * 0,6 * 7,06%) /12 * 50% = 352,71 zł

Tym sposobem jest to zgodne z kwotą na harmonogramie banku Pocztowego.

Podsumowując SUMA DOPŁAT wyniosła:

|

Millennium |

32.280,02 zł |

|

Kredyt Bank |

32.223,60 zł |

|

PEKAO SA |

31.410,85 zł |

|

Pocztowy |

32.307,00 zł |

To wszystko, jeśli kredytobiorca wybiera raty równe.

W przypadku wyboru rat malejących dopłata będzie identyczna we wszystkich bankach i dla powyższego przykładu wyniesie 29.416,67 zł. Wynika to z prostej zasady budowy rat malejących. Kwota kapitału w racie malejącej jest stała w całym okresie kredytowania (200.000 zł / 360 = 555,56 zł). Tylko odsetki są malejące. Przy ratach malejących PODSTAWA naliczania dopłaty, czyli kwota zadłużenia będzie dokładnie taka sama niezależnie od banku.

Na koniec

Sposób wyliczenia kwoty dopłaty w poszczególnych bankach należy potraktować jako ciekawostkę, ale w żadnym razie kryterium wyboru oferty. Najwyższa kwota dopłaty wcale nie jest przecież równoznaczna z tym, że jest to najkorzystniejsza oferta. Podobnie najniższa kwota dopłaty też jeszcze nic nie mówi o ofercie. Należy mieć na uwadze, że jeżeli zadłużenie będące podstawą wyliczenia dopłaty maleje wolniej, przekładając się tym samym na większą dopłatę do odsetek, to również tym samym część odsetkowa pokrywana z własnej kieszeni kredytobiorcy będzie większa i wyższy całkowity koszt kredytu.

Przeczytaj też RNS – zmiana powierzchni użytkowej .

Wpis ma charakter archiwalny.

Autor: Bożena Myszczyszyn Ekspert Kredytowy Poznań