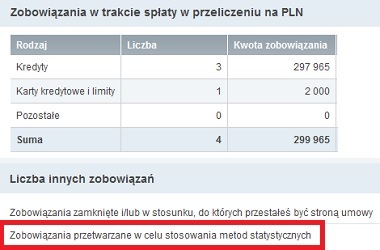

Czyszczenie BIK w praktyce i samodzielnie, czyli jak nie korzystać z odpłatnych usług kancelarii prawnych i specjalistów oferujących tego typu pomoc. Tak zwane czyszczenie BIK w praktyce oznacza przesunięcie zobowiązań do sekcji zawierającej informacje przetwarzane przez BIK po wygaśnięciu zobowiązania dla celów stosowania metod statystycznych. Informacje te nie są ujawniane w raportach udostępnianych bankom i instytucjom upoważnionym do udzielania kredytów.

BIK samodzielnie nie usuwa żadnych informacji przekazanych przez banki i SKOK-i do bazy. Jako administrator wyłącznie te dane zbiera i udostępnia. Musi istnieć podstawa prawna lub faktyczna, by dane usunąć. Dodatkowo tylko na pisemny wniosek tego banku lub SKOK-u, który dane przekazał.

Czy można więc tak po prostu zlecić czyszczenie BIK?

Niestety to nie jest takie proste.

Zacznijmy od tego, że zobowiązania w trakcie spłaty (czynne) zawsze są widoczne w BIK. Są ponadto aktualizowane przynajmniej raz na 7 dni. Jeśli są spłacane terminowo tworzą pozytywną historię kredytową.

Cofnięcie zgody na przetwarzanie danych w BIK i możliwość usunięcia wpisów „psujących” historię kredytową [o ile są ku temu podstawy] dotyczy tylko ZOBOWIĄZAŃ, KTÓRE WYGASŁY. Stąd zobowiązania wobec banku czy SKOK-u najpierw należy spłacić w całości.

W dalszej części wpisu znajdziesz:

- Cel czyszczenia BIK

- Metody czyszczenia BIK

- Podstawa prawna

- Kolejne kroki i wzór pisma odwołującego zgodę na BIK

- Przypadki w których czyszczenie BIK może być nieskuteczne

Artykuł powstał, by zachęcić osobę szukającą pomocy, aby przed ewentualnym udaniem się do kancelarii wyczerpać własne możliwości działań. Sytuacja opóźnień zwykle dotyka ludzi, którzy mają problemy finansowe, a zatem i usługa „czyszczenia” może przerastać ich możliwości. Być może niejeden taki kredytobiorca zapożyczy się by wyjść na prostą. Mogą to być pieniądze wyrzucone w błoto. Jeśli bowiem nie uda się usunąć wszystkich „złych” wpisów w rozumieniu przesunięcia do części statystycznej to nic się w sytuacji kredytobiorcy nie zmienia. Jest jedynie uboższy o pieniądze wydane na „czyszczenie”. Pamiętaj, że każdy wpis to osobne zlecenie i koszt.

Cel czyszczenia BIK

Pozytywna historia kredytowa działa na korzyść kredytobiorcy, stąd z reguły nie ma potrzeby usuwać wpisów świadczących o terminowym regulowaniu zobowiązań. Udzielona w umowie kredytowej lub oddzielnym oświadczeniu zgoda dotyczy okresu nie dłuższego niż 5 lat. Po tym terminie bez dodatkowego wniosku kredytobiorcy bank zaprzestaje przekazywania danych o zobowiązaniu do BIK.

Kiedy warto trochę „posprzątać” w BIK?

Pomimo pozytywnej historii BIK w niektórych sytuacjach warto rozważyć małe „sprzątanie”. Możesz zmniejszyć ilość kredytów zamkniętych, widocznych dla banków w sytuacji, gdy jest ich dużo. Pozwoli to uniknąć oceny jako osoby „ze skłonnością do zadłużania”. Nie należy jednak usuwać wszystkiego. Warto wybrać 2-3 kredyty, które nadal będą tworzyły dobrą historię.

Unikaj częstego, na przykład co kilka miesięcy, „rolowania” kredytów, czyli spłacania jednego drugim. Nie ulegaj każdej reklamie taniego kredytu. Nie korzystaj ze wszystkich ofert kredytowych tylko dlatego, że „podstawiają się” w bankowości internetowej. Takie częste zamienianie starego kredytu na nowy, a przy okazji dobranie środków może prowadzić do problemów z obsługą zadłużenia. Możesz otrzymać „łatkę” osoby, która ma problem z płynnością finansową. Konsumpcja bieżąca nie powinna odbywać się na kredyt.

Druga sytuacja dotyczy zamkniętych kart kredytowych i limitów kredytowych. Jeśli wykorzystujesz maksymalnie limity na kartach kredytowych i w rachunkach ROR to również sygnał utraty płynności finansowej. To z kolei pogarsza ocenę nawet przy terminowej spłacie. Jeśli taka sytuacja miała miejsce możesz rozważyć odwołanie zgody BIK dla tych zobowiązań.

Kiedy „czyszczenie BIK” to problem?

Kredytobiorca przymuszony sytuacją życiową szuka możliwości „czyszczenia BIK”. Zła historia kredytowa jest najczęściej przeszkodą w zaciągnięciu nowego zobowiązania kredytowego i realizacji planów życiowych.

W większości przypadków o złej historii kredytowej mówimy już przy spóźnieniach w spłacie powyżej 30 dni. Powyżej 60 dni opóźnienia sytuacja jest poważna. Czasem ta zła historia kredytowa wynika z tzw. „błędów młodości” i naiwnego podejścia do regulowania zobowiązań lub braku świadomości konsekwencji w przyszłości.

Problematyczne mogą być również krótkie spóźnienia, kilku- lub kilkunastodniowe, jeśli powtarzają się systematycznie. Taka sytuacja może wyniknąć ze zmiany terminu wypłaty wynagrodzenia. Warto wtedy również zmienić dzień płatności raty.

Metody czyszczenia BIK

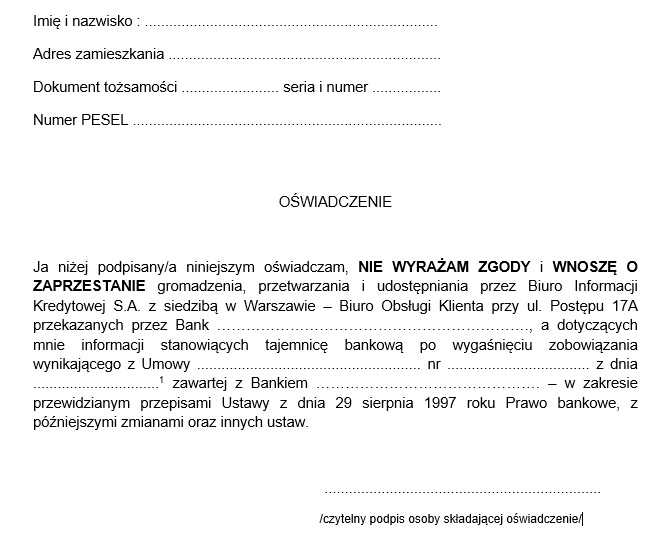

W przypadku zobowiązań, dla których opóźnienia w spłacie nie przekraczają 60 dni wystarczy zmiana oświadczenia kredytobiorcy w zakresie zgody na gromadzenie, przetwarzanie i udostępnianie przez Biuro Informacji Kredytowej przekazanych przez dany bank informacji stanowiących tajemnicę bankową po wygaśnięciu zobowiązania lub wniosek o modyfikację wpisu, jeśli jest niepoprawny lub nieaktualny.

SKUTECZNOŚĆ indywidualnych działań kredytobiorcy jest w tym zakresie dokładnie taka sama jak kancelarii czy firm trudniących się odpłatnie usługą.

Nie ma znaczenia, czy pismo do banku jest sporządzone mniej czy bardziej profesjonalnie, samodzielnie czy przez kancelarię prawną. Bank działa na podstawie przepisów Prawa Bankowego (w szczególności art. 105, 105a).

Jeśli wystąpiły przesłanki do przetwarzania informacji w BIK BEZ ZGODY kredytobiorcy sytuacja jest trudniejsza. Bank może, ale nie musi przychylić się do prośby kredytobiorcy o wcześniejsze zaprzestanie przetwarzania informacji w BIK. Celem przetwarzania danych o nieterminowo spłacanych zobowiązaniach w BIK jest przecież ostrzeganie innych instytucji finansowych i zapobieganie stratom po stronie kolejnych podmiotów. Argumenty typu wyjazd za granicę, zmiana adresu, utrata pracy, wina kontrahentów mogą nie przekonać banku.

Otrzymawszy pismo odmowne w zakresie zaprzestania przetwarzania danych w BIK możesz szukać uchybienia, nieprawidłowości po stronie banku, instytucji kredytowej. Jakiejś podstawy do sprostowania wpisu.

Na tym etapie (mając odpowiedź banku) możesz rozważyć skorzystanie z płatnej usługi. Osoby zajmujące się zawodowo zagadnieniem z racji wielości prowadzonych spraw mogą dostrzec, czy i gdzie bank mógł zadziałać niezgodnie z prawem.

W przypadku jednego z moich klientów opóźnienie powstało na skutek zmiany numeru rachunku, z którego następowała spłata kredytu w wyniku fuzji banków. Środki wysyłane na ratę wracały, czego klient nie zauważył. To spowodowało kilkumiesięczne opóźnienia. Ostatecznie po zamknięciu zobowiązania podstawą do sprostowania danych i zaprzestania ich przetwarzania w BIK był fakt, iż umowa kredytowa wymagała zmiany rachunku do spłaty rat w formie aneksu do umowy, czego bank nie dopełnił. Korespondencja z bankiem trwała ponad dwa lata.

Podstawa prawna w zakresie przetwarzania danych w BIK

Artykuł 105a prawa bankowego reguluje :

- w punkcie 2 – prawo do odwołania zgody w każdym czasie na dalsze przetwarzanie danych w BIK po wygaśnięciu zobowiązania

- w punkcie 3 – przesłanki, przy zaistnieniu których dane w BIK mogą być przetwarzane BEZ ZGODY kredytobiorcy, co będzie wiązało się z nieskutecznością wniosku kredytobiorcy o zaprzestanie przetwarzania tych danych

2. Instytucje, o których mowa w ust. 1, mogą, z zastrzeżeniem ust. 3, przetwarzać informacje stanowiące tajemnicę bankową w zakresie dotyczącym osób fizycznych po wygaśnięciu zobowiązania wynikającego z umowy zawartej z bankiem lub inną instytucją ustawowo upoważnioną do udzielania kredytów, pod warunkiem uzyskania pisemnej zgody osoby, której informacje te dotyczą. Zgoda ta może być w każdym czasie odwołana.

3. Instytucje, o których mowa w ust. 1, mogą przetwarzać informacje stanowiące tajemnicę bankową dotyczące osób fizycznych po wygaśnięciu zobowiązania wynikającego z umowy zawartej z bankiem lub inną instytucją ustawowo upoważnioną do udzielania kredytów, bez zgody osoby, której informacje dotyczą, gdy osoba ta nie wykonała zobowiązania lub dopuściła się zwłoki powyżej 60 dni w spełnieniu świadczenia wynikającego z umowy zawartej z bankiem lub inną instytucją ustawowo upoważnioną do udzielania kredytów, a po zaistnieniu tych okoliczności upłynęło co najmniej 30 dni od poinformowania tej osoby przez bank lub inną instytucję ustawowo upoważnioną do udzielania kredytów o zamiarze przetwarzania dotyczących jej informacji stanowiących tajemnicę bankową, bez jej zgody.

Czyszczenie BIK KROK po KROKU

[1] Należy uzyskać RAPORT BIK. Można to zrobić korespondencyjnie lub przez stronę BIK.

Sposób i forma udostępnianych raportów na stronie BIK podlega ciągłym zmianom, wg stanu na dzień 06.01.2018 r mamy do wyboru:

- INFORMACJĘ USTAWOWĄ – udostępnianą nie częściej niż raz na 6 miesięcy bez opłaty, daje ogólny obraz, ale w obecnej formie użyteczność pod kątem analizy w mojej ocenie znacznie ograniczona

- Jednorazowy RAPORT BIK – udostępniany w cenie 39 zł

- Pakiet BIK cenie 99 zł na okres 12 miesięcy pozwalający na pobranie 12 raportów

- Paczka 3 raportów BIK w cenie 78 zł na okres 3 miesięcy

Przykładowy raport jest zaprezentowany na stronie BIK

Raport BIK zawiera dwie podstawowe bazy

- BIOZ – jest to informacja o zapytaniach kierowanych przez uprawnione instytucje np. w trakcie procesowania wniosków kredytowych, nie jest to informacja o posiadanych zobowiązaniach, zbyt duża liczba zapytań kredytowych może skutkować odmową udzielenia kredytu

Wystąpienie przez kredytobiorcę o raport BIK jest zapytaniem konsumenckim i nie jest widoczne dla banków, nie jest to zapytanie kredytowe.

- BIORK – jest to informacja o faktycznie udzielonych zobowiązaniach kredytowych (kredyty, karty kredytowe, limity w ROR, debety w ROR) tych w trakcie spłaty oraz tych zamkniętych – te zobowiązania należy przeanalizować pod kątem opóźnień w spłacie i możliwości usunięcia wpisów

[2] Złożenie PISMA do BANKU lub SKOKU w zakresie zobowiązań, w stosunku do których wpisy kredytobiorca chce usunąć, przykładowa treść oświadczenia poniżej :

[3] W przypadku ODMOWY ze strony banku/SKOKU w związku z tym, że opóźnienia w spłacie kredytu przekroczyły 60 dni, jeśli bank/SKOK nie dopełnił obowiązku informacyjnego w zakresie zamiaru przetwarzania danych BEZ ZGODY kredytobiorcy lub zobowiązanie zostało całkowicie uregulowane w terminie do 30 dni od daty otrzymania takiego powiadomienia – można się na tej podstawie ODWOŁAĆ.

[4] Jeśli wniosek kredytobiorcy został negatywnie rozpatrzony i jednocześnie wystąpiły jednoznaczne przesłanki do odmownej decyzji banku/SKOKU – to znaczy, zaległości nie są wynikiem błędnego wpisu, opóźnienie w spłacie zobowiązań przekroczyło 60 dni lub kredytobiorca nie wykonał zobowiązania, bank/SKOK powiadomił kredytobiorcę o zamiarze przetwarzania danych w BIK BEZ JEGO ZGODY (ma zwrotne potwierdzenie odbioru pisma lub zwrócony list z adnotacją o awizowaniu i braku odbioru w terminie) oraz jednocześnie upłynął termin co najmniej 30 dni od daty powiadomienia kredytobiorcy – w takiej sytuacji po wygaśnięciu zobowiązania kredytowego zgodnie z regulacjami prawnymi na wykreślenie wpisu kredytobiorca będzie czekał 5 lat.

WYGAŚNIĘCIE ZOBOWIĄZANIA

Pod pojęciem WYGAŚNIĘCIA ZOBOWIĄZANIA można rozumieć nie tylko sytuacje dobrowolnej spłaty zadłużenia przez kredytobiorcę/klienta banku/SKOK-u.

Zobowiązania mogą wygasnąć również w wyniku umorzenia lub przedawnienia. Zobowiązania z tytułu kredytu przedawniają się z upływem 3 lat (AKTUALIZACJA, ogłoszona dnia 08.06.2018 Ustawa z dnia 13 kwietnia 2018 r. o zmianie ustawy Kodeks cywilny oraz niektórych innych ustaw zmienia okresy przedawnienia oraz znosi wymóg podnoszenia zarzutu przedawnienia. Nie będzie zatem możliwości dochodzenia zwrotu przedawnionego długu.)

W przypadku, gdy bank uzyska prawomocne orzeczenie sądowe termin przedawnienia roszczeń wydłuża się do 10 lat 6 lat [zmiana 07.2018] licząc od końca roku kalendarzowego, w którym umorzono postępowanie egzekucyjne wobec bezskuteczności egzekucji. Bank ma możliwość przerwania biegu przedawnienia poprzez ponowne skierowanie wniosku do komornika.

ZMIANY w temacie przedawnienia

- Ustawa z dnia 13 kwietnia 2018 r. o zmianie ustawy – Kodeks cywilny oraz niektórych innych ustaw

- Polecam artykuł na stronie http://czasopismo.legeartis.org

Do pobrania: odwołanie zgody na przetwarzanie danych w BIK

Źródła:

Strona Biura Informacji Kredytowej

Prawo Bankowe

Informuję, że nie świadczę oraz nie pośredniczę w odpłatnych usługach tzw. „czyszczenia BIK”.

Autor: Bożena Myszczyszyn Ekspert Kredytowy Poznań, Pośrednik Finansowy