W bankowości, jak i w życiu, są pewne daty, które na zawsze zmieniają otoczenie i sposób funkcjonowania. Co się zmieniło w finansach i obszarze kredytu hipotecznego? Jakie zmiany są dla kredytobiorców korzystne? Poniżej lista ważnych dat i zmian przepuszczona przez „filtr” mojej pamięci i doświadczenia zawodowego. Cofam się do 2006 roku, czyli do początków mojego zawodowego kontaktu z kredytem hipotecznym. Zapraszam więc do „podróży w czasie” po ważnych datach w bankowości, które istotnie zmieniły rynki finansowe i kredyt hipoteczny.

[27] Brak podatku PCC2% na pierwsze mieszkanie lub dom

Od 31 sierpnia 2023 r. zakup mieszkania lub domu na rynku wtórnym jest zwolniony z podatku od czynności cywilnoprawnej sprzedaży, który standardowo wynosi 2%. To pod warunkiem, że nabywca nie jest i nigdy nie był właścicielem mieszkania lub domu z wyjątkiem udziału do 50% nabytego w drodze dziedziczenia. Dotyczy to również spółdzielczego własnościowego prawa do lokalu.

Warunek braku mieszkania lub domu dotyczy nieruchomości na terytorium RP oraz również tych położonych za granicą. Jeśli mamy dwóch nabywców to oboje muszą spełniać kryterium zwolnienia, by cała transakcja była zwolniona z PCC2%.

[26] Ważna zmiana – znika koszt ubezpieczenia pomostowego

17 września 2022 roku weszła w życie zmiana do ustawy o kredycie hipotecznych. Do czasu uprawomocnienia się wpisu hipoteki w księdze wieczystej banki pobierały opłatę zwaną ubezpieczeniem pomostowym. W praktyce była to albo składka ubezpieczenia, albo podwyższone oprocentowanie kredytu.

Zmiany obejmą umowy kredytu hipotecznego podpisane od dnia wejścia w życie ustawy oraz wcześniejsze umowy, jeśli przed 17 września 2022 sąd nie dokonał wpisu hipoteki.

Bank zwraca koszt okresu pomostowego po dokonaniu wpisu hipoteki przez sąd. Zwrotu bank może dokonać w formie przelewu na rachunek lub w formie nadpłaty kapitału kredytu.

Zmiana ta spowodowała, że w większości banki zaprzestały w ogóle pobierania tej opłaty dla nowych wniosków.

[25] Nowa ustawa deweloperska 01 lipca 2022 r.

Ustawa z dnia 20 maja 2021 r. o ochronie praw nabywcy lokalu mieszkalnego lub domu jednorodzinnego oraz Deweloperskim Funduszu Gwarancyjnym obowiązuje od 1 lipca 2022 roku.

W stosunku do swojej poprzedniczki z 16 września 2011 roku zwiększyła zakres ochrony nabywców lokali z rynku pierwotnego. Forma notarialna umowy przedwstępnej musi być zachowana również dla nieruchomości gotowych, miejsc postojowych, czy komórek lokatorskich. Zakończony został definitywnie okres kontynuowania inwestycji deweloperskich bez rachunku powierniczego. Ustawodawca uregulował pojęcie umowy rezerwacyjnej. Wprowadzono Deweloperski Fundusz Gwarancyjny. Jest jednak okres przejściowy, więc na pełną zmianę przyjdzie poczekać.

[24] Rejestracja książeczek mieszkaniowych od 19.01.2021 r.

Książeczkę mieszkaniową nadal możesz wykorzystać jako wkład własny do kredytu mieszkaniowego. W 2021 roku zmieniły się zasady. Od 19.01.2021 musisz zarejestrować książeczkę mieszkaniową w PKO BP. Jeśli dokonasz rejestracji książeczki mieszkaniowej do 31.12.2022 roku to zasady likwidacji pozostają bez zmian. Jeśli dokonasz rejestracji książeczki mieszkaniowej po 01.01.2023 roku to zlikwidować książeczkę możesz dopiero po 1 stycznia następnego roku po roku rejestracji. Zmienił się sposób wyznaczania początku terminu 90 dni na likwidację książeczki, by uzyskać premię gwarancyjną.

Zmianie uległa też kwestia zakupu w udziałach. Lokal mieszkalny i dom na rynku wtórnym możesz nabyć w udziałach, o ile udział właściciela książeczki mieszkaniowej to minimum 25%.

[23] Rekordowo wysokie stopy procentowe rok 2022

Po rekordowo niskich stopach procentowych niestety nadszedł okres rekordowo wysokich stóp procentowych. Nie tylko cofnęliśmy się do poziomów WIBOR sprzed 10 lat (rok 2012). Został również przekroczony poziom z okresu kryzysu finansowego 2008 roku.

Pomijam w tym miejscu czynniki, które spowodowały wzrost inflacji i konieczność uruchomienia narzędzia w postaci podwyżki stóp procentowych ze strony RPP. Nigdy, przez ostatnich kilkadziesiąt lat nie mieliśmy do czynienia z prawdziwą wojną, tuż za granicą Polski, w Ukrainie.

Na przestrzeni tylko jednego roku, od października 2021 do września 2022, stopa referencyjna NBP wzrosła z poziomu 0,10 p.p. do poziomu 6,75 p.p.

To poziom nie notowany od 2002 roku!

[22] PANDEMIA i historycznie niski poziom stóp procentowych 2020r.

Trzy obniżki stóp procentowych RPP na posiedzeniach 17 marca, 08 kwietnia i 28 maja poskutkowały obniżeniem stopy referencyjnej NBP do poziomu 0,10 p.p.. Tym samym spadło oprocentowanie kredytów hipotecznych opartych o zmienną stopę procentową. Spadły również odsetki maksymalne i odsetki za opóźnienie.

[21] MAŁE TSUE 2019

Tzw. “Małe TSUE“, czyli wyrok Trybunału Sprawiedliwości Unii Europejskiej z dnia 11 września 2019 roku w sprawie C 383/18 Lexitor sp. z o.o.. Wyrok ostatecznie wyjaśnił i uporządkował podejście banków w zakresie zwrotu prowizji za udzielenie kredytu przy wcześniejszej spłacie kredytu konsumenckiego.

Z uwagi na bliźniacze zapisy ustaw o kredycie hipotecznym i kredycie konsumenckim ma to również wpływ na praktykę banków odnośnie kredytu hipotecznego.

[20] Zapytanie w trybie art. 70a Prawa Bankowego

4 maja 2019 weszły w życie nowe przepisy Prawa Bankowego, które nałożyły na banki dodatkowe obowiązki:

- Wskazanie czynników mających wpływ na ocenę zdolności kredytowej klienta (art. 70a).

- Wskazanie podstawy dla podjętej decyzji kredytowej w sposób automatyczny (art. 105a).

Jeśli wyjaśnienie z banku w zakresie dokonanej oceny zdolności kredytowej jest niewystarczające, klient ma prawo złożyć zapytanie w trybie art. 70a Prawa Bankowego, a bank jest zobowiązany udzielić pisemnych wyjaśnień zarówno w odnośnie oceny pozytywnej, jak i negatywnej.

[19] RODO 25 maja 2018 r.

25 maja 2018 roku weszło w życie Rozporządzenie Parlamentu Europejskiego i Rady Unii Europejskiej 2016/679 z dnia 27 kwietnia 2016 r. w sprawie ochrony osób fizycznych w związku z przetwarzaniem danych osobowych i w sprawie swobodnego przepływu takich danych oraz uchylenia dyrektywy 95/46/WE (RODO).

[18] Ustawa o kredycie hipotecznym 22.07.2017 r.

Ustawa znacznie zmieniła rynek kredytów hipotecznych. Między innymi pośrednictwo kredytu hipotecznego wymaga zgody KNF i wpisu do rejestru pośredników kredytowych. Wprowadzono nadzór KNF. Ustawa zakazała używania nazewnictwa „doradca, doradztwo„ w odniesieniu do pośredników pobierających wynagrodzenie z banku. Patrząc na rejestr jest to 100% pośredników.

Do czasu wejścia w życie ustawy kredyt hipoteczny nie miał własnej ustawy i był szczątkowo regulowany ustawą o kredycie konsumenckim. Nowe regulacje dotyczą umów kredytu hipotecznego zawieranych od 22.07.2017 roku.

[17] Zmiana zasad wyliczania odsetek maksymalnych i odsetek maksymalnych za opóźnienie, rok 2016

1 stycznia 2016r. weszła w życie Ustawa z dnia 9 października 2015 r. o zmianie ustawy o terminach zapłaty w transakcjach handlowych, ustawy – Kodeks cywilny oraz niektórych innych ustaw [Dz.U. 2015 poz. 1830]. Ustawa zmieniła zasady ustalania odsetek maksymalnych oraz odsetek za opóźnienie.

[16] Zniesienie bankowego tytułu egzekucyjnego (BTE)

27 listopada 2015 r. weszła w życie USTAWA z dnia 25 września 2015 r.o zmianie ustawy Prawo bankowe oraz niektórych innych ustaw [Dz.U. 2015 poz. 1854], która zlikwidowała instytucję bankowego tytułu egzekucyjnego (BTE). Tym samym z treści umów kredytowych zniknęły oświadczenia o poddaniu się egzekucji. Banki utraciły uprzywilejowaną pozycję w zakresie dochodzenia roszczeń, czyli prowadzą egzekucję w „normalnym” postępowaniu sądowym.

Konsekwencją likwidacji BTE może być wymóg banku poddania się egzekucji w oświadczeniu składanym u notariusza lub powrót do weksla w niektórych sytuacjach.

[15] Ważne daty w bankowości i czarny czwartek (2015)

Uwolnienie kursu CHF dnia 15.01.2015 na skutek decyzji Szwajcarskiego Banku Narodowego, który ogłosił porzucenie polityki obrony minimalnego kursu wymiany euro na franka szwajcarskiego.

[14] Zgodność waluty kredytu i dochodu przy kredytach hipotecznych od lipca 2014 r.

01.07.2014 roku weszła w życie zmiana Rekomendacji S dotycząca zgodności waluty kredytu i dochodu.

[13] Program MIESZKANIE DLA MŁODYCH 2014-2018

Po rocznej przerwie związanej z wygaszeniem programu Rodzina na Swoim od stycznia 2014r. do grudnia 2018r. funkcjonował program MDM. Program polegał na dofinansowaniu wkładu własnego przy kredytach mieszkaniowych.

[12] Stopniowe zwiększanie wymaganego wkładu własnego do kredytu od 2014 do 2017

W okresie od 2014 do 2017 stopniowo zwiększono wymagania w zakresie wkładu własnego do kredytu mieszkaniowego za sprawą zmian do Rekomendacji S.

[11] Ustawa deweloperska 29.04.2012 r.

29 kwietnia 2012 r. weszła w życie Ustawa z dnia 16 września 2011 r. o ochronie praw nabywcy lokalu mieszkalnego lub domu jednorodzinnego, która objęła inwestycje deweloperskie w trakcie budowy.

Ustawa deweloperska wprowadziła wymóg:

- Zawarcia umowy deweloperskiej w formie aktu notarialnego z wpisem roszczenia o przeniesienie własności w dziale III KW dewelopera.

- Wydania prospektu informacyjnego, zawierającego najważniejsze informacje o deweloperze i realizowanej przez niego inwestycji mieszkaniowej wraz z częścią indywidualną dotyczącą nabywanego lokalu.

- Obowiązek zapewnienia mieszkaniowego rachunku powierniczego dla środków wpłacanych przez nabywców (otwarty lub zamknięty). Wymóg dotyczy wyłącznie inwestycji, których sprzedaż rozpoczęła się po dniu wejścia w życie ustawy.

[10] Wysokość podatku od ustanowienia hipoteki od 20.11.2011 r.

Tu generalnie zmiany w regulacjach nie ma, ale fakt zastąpienia dwóch hipotek (zwykłej i kaucyjnej) jedną hipoteką umowną o wysokości nieustalonej poskutkował tym, że obecnie wszyscy kredytobiorcy płacą opłatę 19 zł z tytułu podatku od czynności cywilno-prawnej ustanowienia hipoteki.

Wcześniej od hipoteki zwykłej należało odprowadzić do urzędu skarbowego 0,1% od kwoty kredytu. To przekładało się na kwoty rzędu kilkuset złotych.

[9] Zniesienie podziału na hipotekę zwykłą i kaucyjną 2011 rok

20 lutego 2011 r. weszła w życie ustawa z dnia 26 czerwca 2009 r. o zmianie ustawy o księgach wieczystych i hipotece oraz niektórych innych ustaw, skutkująca m.in.

- zniesieniem podziału na hipotekę zwykłą i kaucyjną

- wprowadzeniem możliwości rozporządzania opróżnionym miejscem hipotecznym

- możliwością zastąpienia wierzytelności

- umożliwieniem zabezpieczenia wielu wierzytelności jedną hipoteką (dopisanie kolejnej wierzytelności do hipoteki już istniejącej w drodze zmiany treści hipoteki)

W starych umowach przy kredytach w PLN mieliśmy hipotekę zwykłą na kapitał i kaucyjną na odsetki i inne należności. Przy kredytach walutowych stosowano jedną hipotekę kaucyjną na zabezpieczenie całości. W umowach kredytowych zawieranych od 20 lutego 2011 mamy już tylko jedną hipotekę, umowną.

W przypadku całkowitej spłaty kredytu, który był zabezpieczony hipoteką zwykłą i kaucyjną podlegają one wykreśleniu. Jeśli hipoteka ustanowiona przed 20.02.2011 r była hipoteką kaucyjną na całość to po jej wykreśleniu powstaje opróżnione miejsce hipoteczne podobnie jak przy nowych hipotekach.

Opróżnione miejsce hipoteczne skutkuje tym, że hipoteka kolejnego banku nie jest przesuwana automatycznie na opróżnione miejsce. Kredytobiorca musi albo zrezygnować z rozporządzania miejscem opróżnionym, albo wraz z wpisem nowej hipoteki wpisuje się roszczenie o przeniesienie na miejsce opróżnione.

[8] Rodzina na swoim 2007 – 2012

Program RnS funkcjonował od 01.01.2007 do 31.12.2012 roku i polegał na dopłatach przez 8 lat do odsetek od kredytów mieszkaniowych. W sierpniu 2011 do programu włączono SINGLI. Największa popularność programu przypada na lata 2011-2012.

[7] 31.07.2007 r. zakaz ustanawiania nowych spółdzielczych własnościowych praw do lokalu mieszkalnego.

Począwszy od 31.07.2007 r. Spółdzielnie Mieszkaniowe definitywnie utraciły prawo do ustanawiania nowych spółdzielczych własnościowych praw do lokali mieszkalnych. Od 31.07.2007 r. podobnie jak deweloperzy spółdzielnie mieszkaniowe dla nowych mieszkań zobowiązane są ustanawiać odrębną własność lokalu mieszkalnego, czyli tzw. pełną własność. Nieruchomości, dla których wcześniej ustanowiono spółdzielcze własnościowe prawo do lokalu podlegają normalnemu obrotowi, czyli można taką nieruchomość kupić lub sprzedać. Możliwe jest również założenie księgi wieczystej dla takiej nieruchomości, jeśli do tej pory lokal nie posiadał KW.

[6] Likwidacja urzędowych blankietów wekslowych 2007 r. i opłaty skarbowej od weksla

Od 01.01.2007 r. blankiety wekslowe przestały podlegać opłacie skarbowej, a tym samym zaprzestano wydawania urzędowych blankietów wekslowych.

Pamiętam umowy kredytu mieszkaniowego z 2006 roku, gdzie każdy kredyt był zabezpieczony wekslem z odpowiednią opłatą skarbową. Przed podpisaniem umowy kredytowej doradca kredytowy zaopatrywał się w kasie banku w odpowiednie blankiety wekslowe. Po podpisaniu umowy kredytowej pierwszą czynnością było oddanie weksla wraz z deklaracją wekslową do depozytu bankowego. Na szczęście ta czasochłonna procedura odeszła w niepamięć, a czas potrzebny na podpisanie umowy kredytowej uległ znacznemu skróceniu.

W pewnym zakresie weksle jako zabezpieczenie wróciły przy kredytach MDM. W niektórych bankach weksel powrócił po likwidacji bankowych tytułów egzekucyjnych. Nie są to już jednak te urzędowe blankiety, które były powszechne przed 2007 rokiem.

[5] Ważne daty w bankowości i REWOLUCJA w opłatach sądowych od 01.03.2006 r.

Ustawa z dnia 28 lipca 2005 r. o kosztach sądowych w sprawach cywilnych zmienia opłaty sądowe i to znacznie [Dz.U. 2005 nr 167 poz. 1398]. Od 01 marca 2006 roku opłaty w sprawach wieczystoksięgowych wyniosły odpowiednio:

- założenie księgi wieczystej 60 zł

- wpis prawa własności 200 zł

- wpis hipoteki 200 zł

Wcześniej te opłaty były wyliczane na podstawie wpisu stosunkowego, którego wysokość w drodze rozporządzenia określał Minister Sprawiedliwości. Wpis stosunkowy był wyliczany następująco:

- do 10 000 zł – 8%, nie mniej niż 30 zł,

- 10 001 zł – 50 000 zł, opłata 800 zł + 7% od nadwyżki ponad 10 000 zł,

- 50 001 zł – 100 000 zł, opłata 3 600 zł plus 6% od nadwyżki ponad 50 000,

- powyżej 100 000 zł, opłata 6 600 zł plus 5% od nadwyżki ponad 100 000 zł

Opłata za założenie księgi wieczystej i wpis prawa własności wynosiła wg starych regulacji piątą część wpisu stosunkowego.

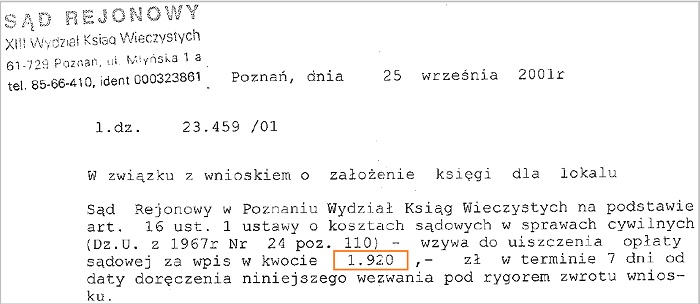

Przykład z życia. Za założenie księgi wieczystej dla mojego mieszkania o wartości 160.000 zł sąd wyznaczył w 2001 roku opłatę 1920 zł.

Opłata za wpis hipoteki wg starych regulacji była ustalana w wysokości 1/10 lub 1/20 wpisu stosunkowego.

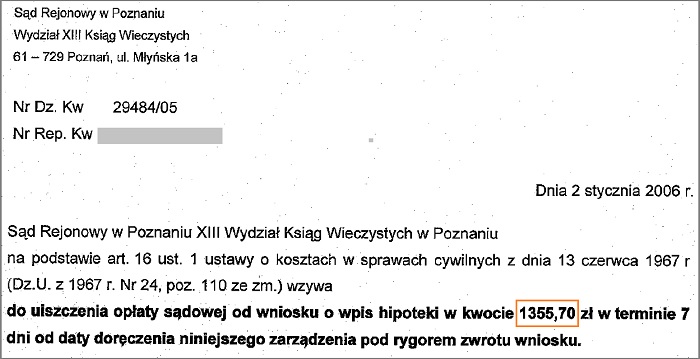

I znowu przykład z życia. Umowa kredytowa z 2005 roku. Za wniosek o wpis hipoteki kaucyjnej do kwoty 239.135 zł sąd naliczył opłatę w wysokości 1355,70 zł.

[4] Bank zwolniony z solidarnej odpowiedzialności za podatek od ustanowienia hipoteki 01.01.2007 r.

Do 31.12.2006 za złożenie deklaracji podatkowej i opłacenie podatku od czynności cywilno-prawnej ustanowienia hipoteki solidarnie odpowiadał BANK i KREDYTOBIORCA. Złożenie więc i opłacenie deklaracji PCC-3 było warunkiem uruchomienia kredytu mieszkaniowego.

Od 01.01.2007r bank już nie odpowiada za to, czy podatek PCC-3 został opłacony przez kredytobiorcę czy nie. Obowiązek podatkowy spoczywa wyłącznie na kredytobiorcy, czyli na osobie, która ustanawia hipotekę. Bank jedynie informuje, że taki obowiązek jest i uwzględnia podatek od czynności cywilno-prawnej ustanowienia hipoteki w kosztach kredytu hipotecznego.

[3] Rekomendacja S 01.07.2006 i zdolność dla kredytów walutowych

1 lipca 2006 r. weszła w życie Rekomendacja S, a jej skutkiem było to, że kredytobiorca zaciągający kredyt w walucie musiał mieć zdolność kredytową na kredyt o 20% większy niż faktycznie zaciągał. Dodatkowo rata do zdolności była obliczona wg oprocentowania obowiązującego dla analogicznego kredytu w PLN.

Kredytobiorca zaciągający kredyt walutowy po 01.07.2006r. musiał mieć większą zdolność kredytową niż na analogiczny kredyt w PLN. Wyjątek jednak stanowił Polbank funkcjonujący jako oddział greckiego banku Eurobank Ergasis EFG, nie podlegający pod nadzór KNB.

[2] Wprowadzenie pojęcia odsetek maksymalnych 20.06.2006

Pojęcie odsetek maksymalnych pojawiło się po raz pierwszy w Kodeksie Cywilnym 20.06.2006 za sprawą Ustawy z dnia 7 lipca 2005 r. o zmianie ustawy – Kodeks cywilny oraz o zmianie niektórych innych ustaw [Dz.U. 2005 nr 157 poz. 1316].

Wysokość odsetek maksymalnych została ustalona na poziomie odpowiadającym czterokrotności stopy kredytu lombardowego NBP [art. 359 KC].

[1] 01.02.2002 r. – 31.12.2006 r. ulga odsetkowa od kredytów mieszkaniowych odliczana w PIT

Program działał dla kredytów mieszkaniowych udzielonych na podstawie umów kredytowych podpisanych w okresie od 01.02.2002 r. do 31.12.2006 r. Odsetki możesz odliczać nie dłużej niż do 31.12.2027 roku w wysokości ograniczonej limitami ustawowymi. Banki kredytujące umożliwiają uzyskanie zaświadczenia o kwocie zapłaconych odsetek w danym roku.

Ulgę odsetkową odliczasz na podstawie art. 26b Ustawy z dnia 26 lipca 1991 roku o podatku dochodowym od osób fizycznych w brzmieniu obowiązującym przed 01.01.2007 r.

Treść art. 26b znajdziesz w Ustawie z dnia 21 listopada 2001 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne [Dz.U. 2001 nr 134 poz. 1509].

Uchylenie art. 26b nastąpiło na podstawie Ustawy z dnia 16 listopada 2006 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz o zmianie niektórych innych ustaw [Dz.U. 2006 nr 217 poz. 1588].

Autor: Bożena Myszczyszyn Ekspert Kredytowy Poznań

Wpis jest aktualizowany o nowe ważne daty w bankowości i hipotece.